えるきち

えるきち毎月ちゃんと働いているのに、なぜかお金が貯まらんわあ。。

そう感じているなら、この記事はまさにあなたのために書きました。

実は”お金が貯まらない人”には、驚くほど共通した「出費のクセ」があります。しかもそのほとんどが、本人は気づいていません。

1つひとつは小さく見える出費でも、年間で計算すると「えっ、こんなに……?」と青ざめる金額になっていることも珍しくないのです。

今回は、金融リテラシー(=お金に関する知識や判断力)が低い人がやりがちなNG出費を9つ、具体的な金額シミュレーションとともに紹介します。

「自分は大丈夫」と思っている人ほど、ぜひ最後まで読んでみてください。

NG出費① 通っていないジムや習い事

今月は忙しかったから”来月”からがんばろう

その”来月”、もう何回目ですか?

フィットネスジムや英会話教室などのサブスク型サービスは、通わなくても毎月キッチリ引き落とされます。月8,000円のジムに半年間一度も行かなかった場合、それだけで48,000円のムダです。

怖いのは、口座引き落としやクレジットカード決済だと「払っている実感」が薄いこと。これがまさに”サブスクの罠”です。

スマホの決済履歴やクレジットカードの明細を開いて、過去3ヶ月で一度も使っていないサービスがないかチェックしてみてね。

「いつか使うかも」は、お金が貯まらない人の口グセだよ。

NG出費② 高すぎる生命保険への加入

「社会人になったら保険に入るのが当たり前」と言われるがまま、内容をよく理解しないまま高額な生命保険に入っていませんか?

特に20〜30代の独身の方が、月額15,000円以上の生命保険料を払っているケースは要注意です。

| 状況 | 本当に必要な保障 | 月額の目安 |

|---|---|---|

| 独身・扶養家族なし | 最低限の医療保険 | 2,000〜3,000円 |

| 既婚・子どもあり | 死亡保障+医療保険 | 5,000〜10,000円 |

| 既婚・子ども独立後 | 医療保険中心に見直し | 3,000〜5,000円 |

もし今あなたが独身で月15,000円の保険を払っているなら、見直すだけで年間12万円以上の節約になる可能性があります。

保険は「安心を買うもの」ですが、不要な安心にお金を払い続けるのは”不安ビジネス”のカモになっているのと同じ。自分のライフステージに合った保障内容になっているか、一度しっかり確認しましょう。

NG出費③ セール・特売品への飛びつき

「50%OFF」「本日限り!」

この言葉を見ると心が躍る人、要注意です。

そうなの!?

めちゃめちゃ心躍っちゃうんやけど。。。

セールで5,000円の服を2,500円で買ったとき、あなたは「2,500円得した」と思うかもしれません。でも冷静に考えてください。セールがなかったら、そもそもその服を買いましたか?

答えが「No」なら、あなたは2,500円得したのではなく、2,500円ムダに使っただけです。

これは行動経済学で「アンカリング効果」と呼ばれる心理バイアスです。最初に提示された金額(定価5,000円)が”基準”になり、それより安いというだけで「お得だ」と感じてしまうのです。

金融リテラシーの高い人は、「安いから買う」のではなく「必要だから買う」という事を心がけています。

この考えを頭に入れておくだけでも、衝動買いはグッと減るハズです。

NG出費④ 「自分へのご褒美」の乱発

仕事を頑張った日の帰り道、

「今日は頑張ったし、自分へのご褒美♪」

とスイーツやちょっとした買い物をする。たまにならいいのですが、問題はその頻度です。

週に2回、1回あたり1,000円の”ご褒美”を自分に与えているとしましょう。

1,000円 × 週2回 × 52週 = 年間104,000円

年間10万円超。これはもう”ご褒美”ではなく浪費の習慣です。

大切なのは、ご褒美を禁止することではなく、ご褒美を買うルールを決めること。たとえば「月に3,000円まで」と決めれば、年間36,000円。差額の約7万円は、そのまま貯蓄や投資に回せます。

ご褒美は特別な時だからこそ幸福度が上がるもの。

毎日がご褒美では、その喜びも感じにくくなってしまいます。

NG出費⑤ 見栄のためのブランド品や交際費

「周りが持っているから」「いい大人としてこのくらいは……」。そんな理由でブランドバッグを買ったり、行きたくもない飲み会に参加したりしていませんか?

ここで自分に問いかけてみてください。

「その出費は”自分の満足”のため? それとも”他人の目”のため?」

他人の目のための出費は、底なし沼です。なぜなら、周りの基準は常に変わり続けるから。

今月は5万円のバッグで満足しても、来月には10万円の時計が欲しくなる。これでは一生お金は貯まりません。

特に会社やプライベートでうまくいかなくて『自信を失っている時』に、その穴埋めをするかのごとく高級ブランドの商品が欲しくなったりするんだよね。。。

見栄のために使うお金を投資に回していたらどうなるか、考えてみましょう。

月3万円を年利5%で20年間投資した場合、元本720万円に対して約1,233万円にまで膨らみます。ブランド品のバッグは10年後にはボロボロですが、投資で育てたお金はあなたの人生を支えてくれます。

NG出費⑥ 毎日のペットボトル飲料・カフェ代

毎朝コンビニで150円のペットボトルを1本、午後にカフェで500円のラテを1杯。「これくらい、大した金額じゃないでしょ?」と思った方、電卓を叩いてみてください。

| 項目 | 1日あたり | 月(22日稼働) | 年間 |

|---|---|---|---|

| ペットボトル | 150円 | 3,300円 | 39,600円 |

| カフェラテ | 500円 | 11,000円 | 132,000円 |

| 合計 | 650円 | 14,300円 | 171,600円 |

年間で約17万円です。これだけあれば国内旅行に2〜3回行けますし、積立NISAの年間投資枠のかなりの部分をカバーできます。

もちろん「コーヒーを一切飲むな」と言いたいわけではありません。

マイボトルを持参する、コンビニコーヒーに切り替えるなど、同じ満足をより安く得る工夫をするだけで、年間10万円以上の差が生まれるのです。

NG出費⑦ 目的のないウィンドーショッピング

休日に「特に買うものはないけど、とりあえずショッピングモールへ。。。」。

これは貯金の天敵です。

人間の脳は、モノを見ると「欲しい」と感じるようにできています。心理学ではこれを「単純接触効果」と呼びます。目にする回数が増えるほど好意が増し、買いたい気持ちが強くなるのです。

つまり、目的なくお店をブラブラすること自体が、あなたの脳に「買いたいスイッチ」を入れ続けている状態。意志の力で抗おうとしても、それには限界があります。

対策はカンタン♪

「買い物リストにないものは買わない」と決めて出かけること。もしくは公園、図書館、ハイキングなど「無料で楽しめる場所」へ行こう!

お金を使わなくても楽しい休日は過ごせるよ♪

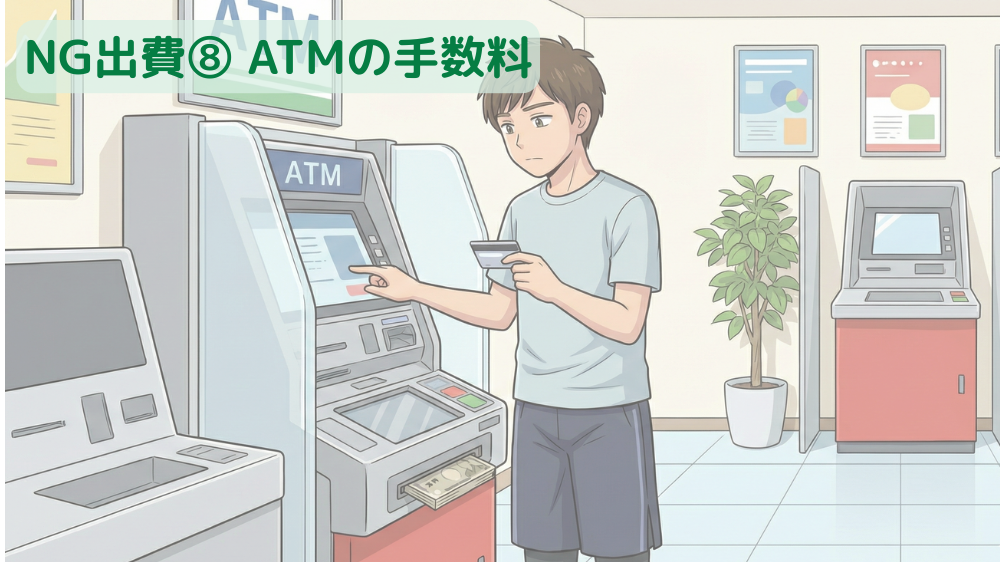

NG出費⑧ ATMの手数料

「たかが220円の手数料でしょ?」

と思うかもしれません。しかし、月に4回コンビニATMで時間外に引き出したとすると……

220円 × 4回 × 12ヶ月 = 年間10,560円

1万円以上を銀行に”寄付”しているようなものです。

普通預金の金利が年0.1%前後とすると、1万円の利息を得るためには約1,000万円を1年間預けっぱなしにする必要があります。

つまり、ATM手数料で「1,000万円分の年利の利息を溶かしてしまっている」のです。この事実がどれほどもったいないか、実感できたでしょうか。

すぐできる対策として、ネット銀行に切り替えがあります。

ネット銀行なら、コンビニATMでも月数回は手数料無料になるサービスが多くあります。口座開設は無料で、スマホからでも申し込みができるので、やらない理由がありません。

NG出費⑨ クレジットカードのリボ払い

ここまで読んでくれた方に、最後に一番怖い話をします。

何なの??ちょっと。。こわい話やめてや~(汗)

リボ払い(リボルビング払い)とは、毎月の支払いを一定額に固定できるクレジットカードの支払い方法です。

「月々の負担が軽くなるならいいじゃん」と思うかもしれませんが、その裏には年利15〜18%という驚異的な高金利が潜んでいます。

30万円の買い物をリボ払い(月々1万円返済・年利15%)にした場合のシミュレーションを見てください。

| 項目 | 金額 |

|---|---|

| 利用額 | 300,000円 |

| 毎月の返済額 | 10,000円 |

| 返済回数 | 約38回(約3年2ヶ月) |

| 支払利息の合計 | 約75,000円 |

| 総支払額 | 約375,000円 |

30万円の買い物に7万5千円もの利息を上乗せして払うことになります。返済中にさらにリボ払いを重ねると雪だるま式に膨れ上がり、いわゆる「リボ地獄」に陥ります。

ぎゃー~!

リボ払いやってもうてる~(泣)

ちなみに、年利15%は投資のプロでも安定的に出すのが難しいリターンです。それを払わされ続けているわけですから、お金が貯まるわけがありません。

リボ払いは「未来の自分からの借金」です。

手元のお金で払えないものは、そもそも今の自分には買えないもの。

この感覚を持つことが、金融リテラシーを高める第一歩です。

まとめ:9つのNG出費、あなたはいくつ当てはまりましたか?

最後に、9つのNG出費をおさらいしましょう。

| No. | NG出費 | 年間の無駄遣い目安 |

|---|---|---|

| ① | 通っていないジムや習い事 | 約5〜10万円 |

| ② | 高すぎる生命保険 | 約12万円〜 |

| ③ | セール品への飛びつき | 数万円〜 |

| ④ | 「自分へのご褒美」の乱発 | 約10万円 |

| ⑤ | 見栄のためのブランド品・交際費 | 数万〜数十万円 |

| ⑥ | 毎日のペットボトル・カフェ代 | 約17万円 |

| ⑦ | 目的のないウィンドーショッピング | 数万円〜 |

| ⑧ | ATMの手数料 | 約1万円 |

| ⑨ | リボ払いの利息 | 数万〜数十万円 |

すべてに当てはまる人なら、年間で50万円以上を”なんとなく”失っている可能性があります。

大切なのは、すべてをいきなりゼロにすることではありません。まずは「一番金額が大きいもの」を1つだけ改善すること。

それだけで、来年の今ごろには見違えるほど資産状況が変わっているはずです。

お金の知識は、一度身につければ一生あなたを守ってくれます。この記事が、その最初の一歩になれば嬉しいです。

コメント